夫婦や家族でつみたてNISAを利用するメリットについてまとめました。

私自身、つみたてNISAの制度が始まった2018年から利用しています。

しばらく運用してみて、翌年から妻にも口座を開設してもらいました。

投資に全く興味のない妻を巻き込むことに対して、当初は抵抗もありました。

夫婦で取り組んでもう3年目になりますが、

『あえて夫婦で、家族で積立NISA取り組むこと』はメリットだらけです。

宜しければ参考にしてみてください。

そして、できれば夫婦でNISAを始めてください。

メリットは全部で5つあります。

目次

① 非課税枠が増えるので多額の節税が可能

NISAを使う目的が非課税枠です。

口座が二つになることで、

一人当たり40万円 x 20年の非課税枠が倍に増えます。

その分、含み益も大きくなるので、20%の税金が控除されるというメリットは大きくなります。

例えば、年額40万円を年率4%で運用した場合、

まずは一人分の枠で運用したケースについて見てみたいと思います。

20年後、元本800万円に対して積立金額は1222万円。

運用益は422万円にもなります。

通常であれば運用益の20%、約80万円が税金として引かれてしまうわけですが、積立NISAは非課税となるので422万円の利益はひかれることなくそのまま確保できます。

つまりは一つの口座あたり80万円の節税。

これを夫婦でやれば、20年後に160万円の節税につながります。

② 相続時の手続きが楽

自分になにかあった時のこと、考えたことありますか?

つみたてNISAとは直接関係はありませんが、同じ証券会社の口座を夫婦で持っていると、相続の際に家族の助けになるはずです。

出典:SBI証券

仮に遺言で妻に証券口座の中身を100%相続させたい場合

SBI証券に問い合わせて、回答をもらいました。

他の証券会社でも同じだとは思いますが、詳しくは確認してみて下さい。

相続時、口座の中身の受け取り方法は2つあります。

- 金融商品(株、投資信託)を売却、お金を所定の口座に振込

- 金融商品をそのまま相続

①の現金受け取りが良いという方は、何の問題もありません。

即座に家族が現金で受け取ることができます。

②の株のまま引き渡す場合には、手続き+αが必要になってきます。

まず、妻が受け取る用の口座が必要です。

そして受け取り後も口座の管理をしてもらわなければいけません。

私は証券のまま相続して欲しい

現金受け取りの方が簡単に思えますが、私は、妻にそのまま運用を続けて欲しいと考えています。

理由は2つあります。

1つ目は、株や投資信託は複利の効果で持っているだけで3〜5%の年利が見込めるという点。

そして2つ目は、売り時を自由に選べる点です。

直近でお金に困っていなければ、現金でなく投資信託で持っていたほうがリスク分散にもなりますし、年々増えていくので将来の備えにもなります。

さらに2009年のリーマンショック時のような谷の時期に強制的に売却されてしまうと、残すお金がかなり目減りしてしまうというケースも考えられます。

保持していれば、後々数倍になるのに・・・勿体ないですよね。

果たして、妻はちゃんと証券口座を開設して株のまま受け取るのか

私は妻が口座と株を引き継いでくれることを希望していますが、

まあ、絶対にしないでしょうね。絶対です。間違いありません。

『なにそれ、分かんない。面倒臭い。』

と言って、即座に現金で受け取って終わりでしょう。

皆さんのご家族はいかがでしょうか。

せっかく家族のことを思って積み立てたものがそんな結末になるのは寂しいなーと思いました。

ということで家族のことを思った結果、

今のうちに妻の口座を開設しておこう。

ついでに妻に資産運用をやらせてみよう。

となりました。

③ いざという時に積立を減額・中断すれば手取りが増える

さて、自分が生きている期間に話を戻します。

夫婦で満額つみたてをしていれば、年間で80万円、1ヶ月で66,666円になります。

決して小さな額ではないので、家計への影響は大きいですよね。

積立NISAの良いところは、積立額を自由に変動できる点にあります。

つまり、中断したって構わないのです。これを利用しましょう。

いざという時、積立をやめてしまえば、ひと月当たりの支出を66,666円も減らすことが出来ます。

それでも足りなければ、つみたてた投資信託を売却して現金化する選択肢もあります。

(確定拠出年金では満60歳になるまで、減額、中断はできません。引き出すことすらできません。)

この自由度の高さは良いですよね。

- 積立を続ければ複利の効果で残高は増えていく。

- もしもの時の備えにもなる。

どちらに転んでも役に立ってくれるので、『貯蓄』+『備え』として利用できます。

④ 無駄遣いを抑制できる

つみたて額を増やして手元に残るお金を減らせば、余計な出費に消えていくこともありません。

天引きの貯蓄と同じです。

貯蓄を妨げる一番大きな理由は無駄遣いだそうですね。

つまり、一番のリスクである”自分自身”にへの対抗策として利用できます。

⑤ 家族で積立投資に参加できる

旦那さんの方だけがNISAを利用しているという家庭が多いと思います。

投資について女性は知識も興味もないことが多いからですね。

しかし、相続の項目でもお話ししましたが、機会があれば投資に触れてもらう方が、後々安心です。

子供のいる家庭では、家族でNISAとジュニアNISAをフル活用することが理想ですね。

口座の残高だけでなく、お金の知識や資産運用の経験も家族で積み立てることが出来れば最高ではないでしょうか。

以上です。夫婦でつみたてNISAに取り組むことのメリットについてまとめてみました。

少しでも参考頂ければ、嬉しく思います。

関連記事です。

夫婦でつみたてNISAを始めて3年目。運用実績など、途中経過をまとめました。すでに、減額、中断を経験していますが、リターンは順調です。

私が妻に積立NISAのメリットを説明したときの内容をまとめました。この記事をそのまま奥さんに見せて頂ければ、理解の助けになると思います。

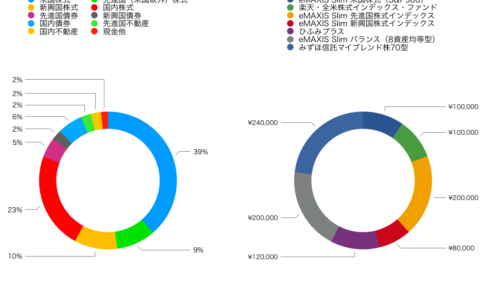

我が家のポートフォリオについて。私と妻、つみたてNISAの年枠を二人分に広げた結果と、収益予測についてまとめました。